Выбирайте консервативные активы и активы с умеренной степенью риска. Часто начинающие инвесторы думают, что готовы к риску, но стоит рынку просесть на 20-30%, и они начинают «сбрасывать» инвестиции по невыгодной цене. Чтобы обезопасить свои инвестиции, их лучше всего диверсифицировать, вкладывая одновременно в различные активы. Совокупность ценных бумаг разного вида, ликвидности и срока действия называется инвестиционным портфелем. Купив акции «дивидендных аристократов», вы будете получать доход в виде дивидендов, которые потом сможете реинвестировать, то есть вложить заново.

Если вы ведёте учёт инвестиций, то управлять инвестиционным портфелем становится проще. Ну что, с формированием инвестиционного портфеля мы разобрались, теперь давайте ко второй теме статьи. Зная нужный конечный результат, можно с помощью калькулятора сложных процентов рассчитать необходимые показатели портфеля. �� Продать часть подорожавших бумаг и купить на полученные деньги подешевевшие активы. �� Пополнить портфель и докупить побольше тех активов, которые подешевели. Среднедневная доходность акции Сбербанка равна 0.027%.

Рынок меняется, поэтому портфель стоит пересматривать — например, каждые три месяца, раз в полгода или раз в год. Есть три классификации инвестиционных портфелей — по срокам, по уровню риска и целям. Например, на эксклюзивную картину сложно найти покупателя. И деньгами не получится распорядиться сразу, если возникнет такая потребность. Важно, чтобы в портфеле были активы, которые можно быстро продать. Сбалансированный портфель содержит разные классы активов в нескольких валютах, из нескольких отраслей и стран.

Инструменты для управления инвестиционным портфелем

Соотношение активов во всех этих портфелях может быть любым. Инвестор сам выбирает, какие виды активов покупать и в каких объёмах. Например, портфель может состоять только из акций, но инвестор купит ценные бумаги ста компаний. Или портфель может состоять из акций, драгоценных металлов и недвижимости в равных долях.

За полгода облигации подорожали и их доля в портфеле увеличилась. Требуется продать часть облигаций и докупить других активов, чтобы восстановить баланс портфеля. Если не учитывать горизонт инвестирования и отношение к риску, можно попасть в неприятную ситуацию.

Что касается облигаций, то можно ограничиться российскими ОФЗ или бумагами регионов и крупных компаний. Можно выбрать отдельные бумаги, а можно использовать биржевые фонды. Представьте, что некий инвестор решил половину денег вложить в акции, а половину — в облигации. Но в реальности он половину денег вложил в акции МТС, а половину — в облигации КАМАЗа. Аналитики Тинькофф Инвестиций подобрали фонды и облигации с низким и умеренным риском, чтобы вам было проще составить свой первый портфель.

Какие есть виды инвестиционных портфелей

Стандартный расчет определения доходности портфеля сводится к тому, чтобы поделить текущую стоимость активов на начальный объем инвестиций, вычесть единицу и умножить на 100%. Создание оптимального инвестиционного портфеля подразумевает индивидуальный подход для каждого участника фондового рынка. Ниже представлены основные этапы формирования структуры портфеля. Подход к покупке активов основан на поиске перспективных компаний с прогнозируемым денежным потоком дивидендов. Инвестиционная привлекательность ценной бумаги – более важный фактор, нежели ее степень ликвидности. Так, если инфляция равна 13-15% в год, то инвестору достаточно доходности 20% в год, чтобы ее обогнать и при этом остаться в значительном плюсе.

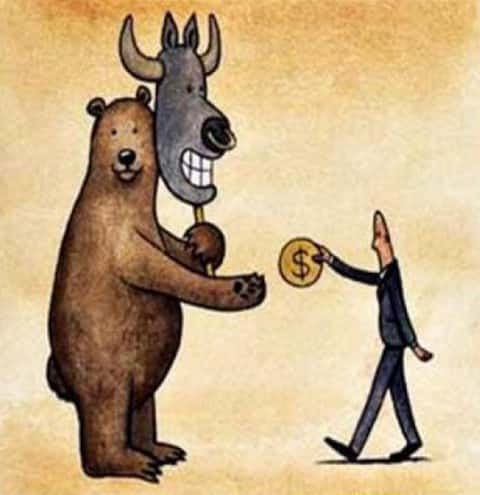

С подобными рисками как раз работает портфельное инвестирование. Отцом теории портфельного инвестирования стал Гарри Марковиц. В 1952 году он опубликовал статью о распределении активов в портфеле с учетом рисков «Выбор портфеля» (Portfolio selection). На тот момент его идеи казались революционными, так как до него в теории инвестиций никто не обсуждал риски инвестирования, а вместо них рассматривали идею максимизации прибыли. Однако Марковиц математически доказал, что есть прямая связь между риском и доходностью.

- Небольшой перевес капитала, как правило, наблюдается в пользу второй группы активов.

- Безрисковым активом будет считаться облигация федерального займа (ОФЗ) с годовой доходностью 7%.

- Представьте, что некий инвестор решил половину денег вложить в акции, а половину — в облигации.

- Доля акций в таком случае может достигать 20—30% при вложениях на несколько лет и доходить до 50 или даже 60% при вложениях на десятилетия.

- Другими словами, от видов активов пора перейти к конкретным ценным бумагам.

Постоянное увеличение капитала позволит рассматривать для вложения более рисковые инструменты, такие как акции или инвестиции в частные компании. Asset Allocation переводится с английского как «распределение активов». Этот способ предполагает распределение средств между различными классами активов, чтобы снизить инвестиционные риски, то есть диверсификацию. Главное, чтобы они балансировали друг друга так, чтобы приносить ожидаемую доходность в предполагаемые сроки с приемлемым для инвестора уровнем риска. Первое, что приходит на ум — составить инвестиционный портфель по примеру какого-нибудь известного инвестора.

По сроку достижения цели

Это и банковские вклады, и доля в стартапе, и приносящая доход недвижимость. Но мы оставим это за скобками и поговорим только об активах на фондовом рынке. Есть готовые формулы, по которым можно собирать портфели. Например, большой популярностью среди инвесторов с умеренным риск-профилем пользуется «всепогодный портфель» Рэя Далио. По нему 40% активов составляют облигации, 30% — акции, 15% — среднесрочные облигации, 7,5% — золото и 7,5% — сырьевые товары. Если вложить все деньги в один актив, можно потерять часть капитала или вообще всё.

Стратегия инвестирования с помощью портфелей отвечает главной цели большинства инвесторов — снизить риски и не потерять в доходности. Причем диверсификацией пользуются не только осторожные пассивные инвесторы. Каждый участник фондового рынка должен сформулировать цель для своих инвестиций. Увеличить объем текущего капитала, сформировать финансовую подушку безопасности, накопить на определенную вещь и т.

Другими словами, от видов активов пора перейти к конкретным ценным бумагам. Тут тоже важна диверсификация, и чем больше, тем лучше. При краткосрочных вложениях — до трех лет — большую часть денег на брокерском счете лучше держать в облигациях.

Показывает темп прироста стоимости активов за один финансовый год по отношению к размеру первоначальных инвестиций. Существуют пять ключевых показателей для оценки эффективности инвестиционного портфеля. Портфель формируется преимущественно из высоколиквидных активов, которые могут быть быстро проданы. Следует сконцентрироваться на дивидендных акциях крупнейших компаний и акциях роста, облигациях, валюте и банковском депозите. Из-за развязанной русскими войны в Украине (где я сейчас живу), инвестициями в 2022 году я практически не занимался, поэтому наблюдается большое отставание от целевых показателей. В этом примере ребалансировка не сразу стала эффективной, но за 18 лет портфель с её использованием принёс значительно больше прибыли.

Торговля ценными бумагами требует холодной концентрации, однако постоянное колебание рыночных котировок будет заставлять инвестора принимать необдуманные решения. Портфель преимущественно состоит из высокорискованных инструментов. Включить можно акции банков с госучастием, страховых компаний и металлургических концернов. Среди облигации можно рассмотреть рублевые облигации вышеназванных компаний, еврооблигации и долгосрочные государственные облигации. Рекомендуется покупать акции, по которым прогнозируется значительный рост их котировок.

В этом материале Skillbox Media мы поговорим о том, как подбирают активы в портфель. Прочитав статью, вы поймёте, какая стратегия подходит вам и какие активы выбрать. Рассказываем о принципах формирования портфеля, формулах, риск-профилях и много о чём ещё. Соответствующий портфель создается для получения регулярной прибыли.

Как сформировать инвестиционный портфель

Для начала новичку нужно понимать, что именно интересует — быстрая прибыль и повышенные риски или же в неком роде «стабильные» и долгосрочные инвестиции. В любом случае, нужно диверсифицировать свой портфель и инвестировать в то, в чём больше всего разбираетесь, рекомендуют практически все опытные инвесторы. Кроме диверсификации по типам активов и секторам экономики, можно также раскладывать финансы по разным странам и валютам. Другими словами, дисперсия может помочь измерить риск инвестиции — чем больше диапазон потенциальной доходности, тем волатильнее актив и выше риски.

Памятка начинающего инвестора

Чтобы диверсифицировать портфель, нужно использовать одновременно несколько видов активов. Активы в портфеле могут быть любые — недвижимость, вклады, золото или другое имущество и инструменты, которые приносят доход. Если у человека есть вклад в банке и квартира, которая растёт в цене, — это тоже можно назвать инвестиционным портфелем. Данный актив не рекомендуется включать даже в состав умеренного портфеля, так как акция, скорее всего, не принесет никакого дохода в будущем году и окажется убыточным активом. Безрисковым активом будет считаться облигация федерального займа (ОФЗ) с годовой доходностью 7%. Балансировка активов обеспечивает максимально широкую диверсификацию, включая ценные бумаги различных отраслей экономики.

Марковиц утверждал, что инвесторы должны измерять, отслеживать и контролировать риски на уровне всего портфеля, а не отдельных ценных бумаг. Соответственно, бумаги стоит подбирать не только на основе их достоинств, но и того, как они повлияют на портфель в целом. Несистемные риски можно сгладить с помощью диверсификации активов, то есть покупки ценных бумаг из разных стран, отраслей, разных видов, чьи доходности не связаны между собой.